En que consiste el criterio de IVA por Caja

Este régimen retrasa el devengo y con ello la declaración e ingreso del IVA repercutido hasta el momento del cobro a los clientes del sujeto pasivo aunque se retardará, igualmente, la deducción del IVA soportado en sus adquisiciones hasta el momento en que efectúe el pago a sus proveedores (criterio de caja doble); todo ello con la fecha límite del 31 de diciembre del a�o inmediato posterior a aquel en que las operaciones se hayan efectuado.

Podrán aplicarse este criterio los sujetos pasivos cuyo volumen de operaciones durante el año natural anterior no haya superado los 2.000.000 €, excluyéndose los sujetos pasivos cuyos cobros en efectivo respecto de un mismo destinatario durante el año natural anterior superen la cuantía de 100.000 €.

Se aplica a todas las operaciones realizadas en el territorio de aplicación del impuesto.

Se excluyen:

a) Las acogidas a los regímenes especiales simplificado, de la agricultura, ganadería y pesca, del recargo de equivalencia, del oro de inversión, aplicable a los servicios prestados por vía electrónica y del grupo de entidades.

b) Las exportaciones y entregas intracomunitarias de bienes.

c) Las adquisiciones intracomunitarias de bienes.

d) Supuestos de inversión del sujeto pasivo.

e) Las importaciones y las operaciones asimiladas a importaciones.

f) Autoconsumos de bienes y servicios.

Las obligaciones que tendrán los sujetos pasivos acogidos a este régimen serán:

-Deberán incluir en el libro registro de facturas expedidas las fechas del cobro de la operación con indicación por separado del importe correspondiente e indicar la cuenta bancaria o medio de cobro utilizado.

-Deberán incluir en el libro registro de facturas recibidas las fechas del pago de la operación con indicación por separado del importe correspondiente e indicar el medio pago.

-Deberán incluir en las facturas que emitan la mención “régimen especial del criterio de caja”.

Para acogerse a este criterio se deberá presentar en Hacienda el Modelo 036 durante todo el mes de diciembre del año anterior al que se quiera aplicar este criterio, su validez será de 3 años, y la renuncia también será por este período.

La empresa que se acoge al criterio de IVA por Caja:

1.- Una vez nos hemos dado de alta con el Mod 036, la casilla 131 de la primera página, la casilla 517 y 525 de la página 5.

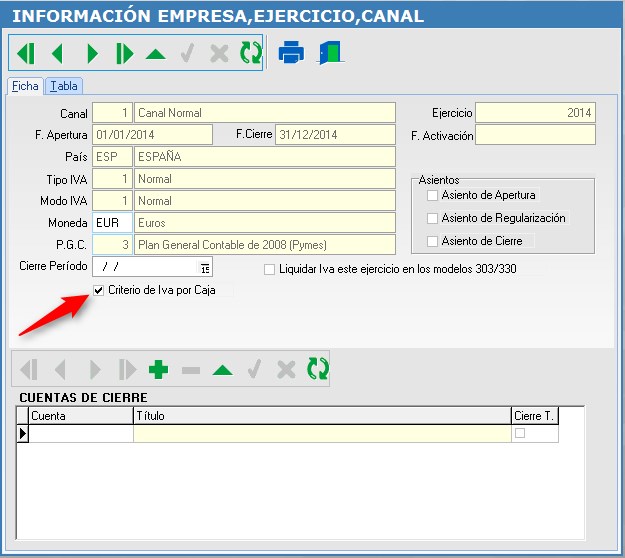

2.- En CE Aplicaciones hay que ir a Empresas/Canal y chequear la opción de "Criterio de Iva Por Caja". A partir de este momento todas las facturas que se introduzcan en el programa de ventas/compras que estén dentro del ámbito de aplicación de esta ley, se marcarán de forma automática con este check.

3.- Debemos de llevar un libro registro de facturas emitidas y recibidas.

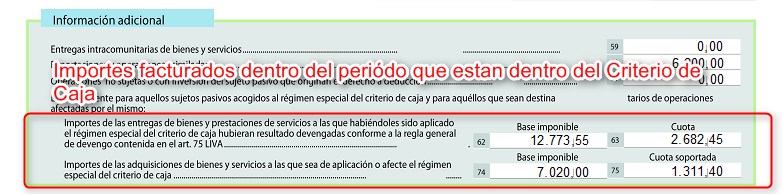

4.- En el modelo 303, en el apartado de liquidación, los importes que nos aparecen de IVA son como hasta ahora los importes de facturas emitidas/recibidas, en el apartado de información adicional aparece el resumen de los importes de entregas y prestaciones de servicios devengados y los importes de las adquisiciones de bienes y servicios adscritas a este criterio y en el apartado de resultado aparecerá el resultado de la liquidación únicamente de los importes cobrados y pagados dentro del período que estemos tratando.

La empresa que no se acoge al criterio de IVA por Caja pero tiene Acreedores/Proveedores que si estan adscritos:

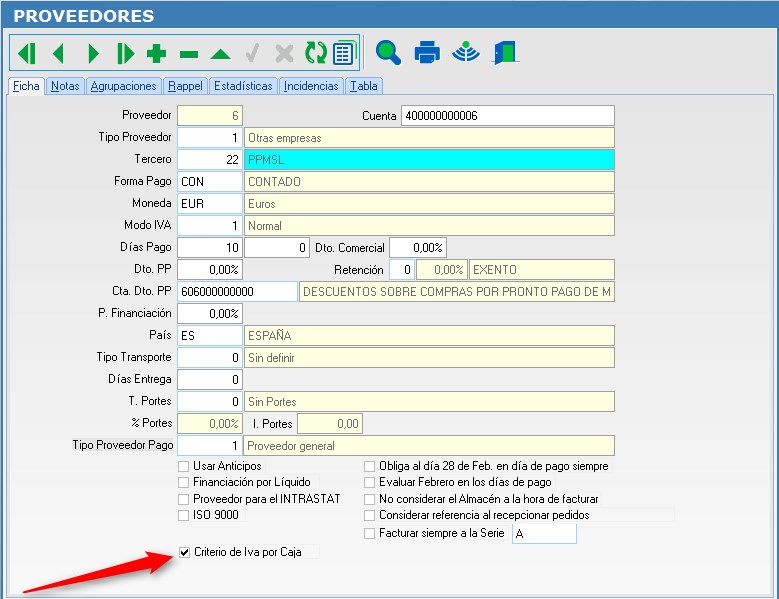

1.- Deberemos marcar con el check de "Criterio de Iva Por Caja" en el proveedor/acreedor que se haya acogido a este criterio, de este modo siempre se marcará automáticamente al generar la cabecera de lafactura del proveedor/acreedor.

2.- En el listado de IVA Soportado aparecerá la información de las facturas y de los pagos de esos proveedores/acreedores..

Ejemplo de como trabajar con el criterio de IVA por Caja en CE Aplicaciones

Vamos a marcar el Empresas / Canal el check de "Criterio de IVA por Caja".

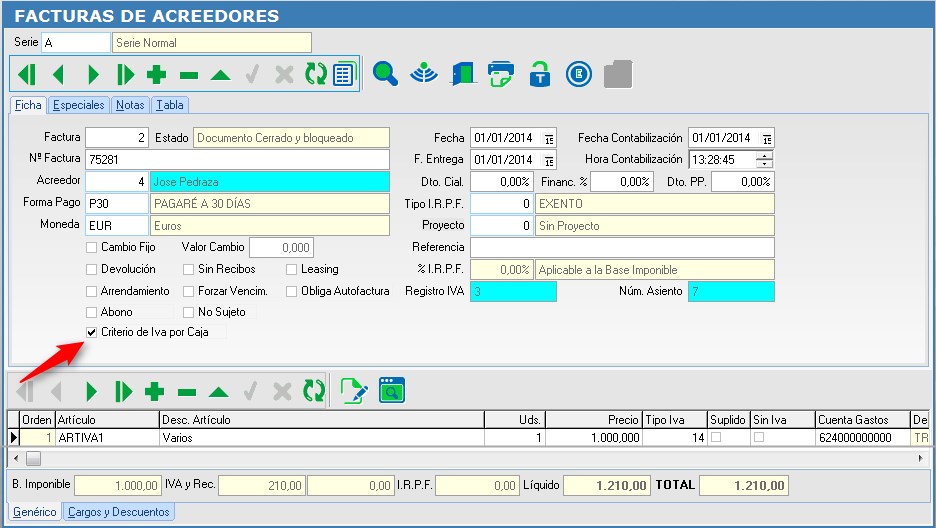

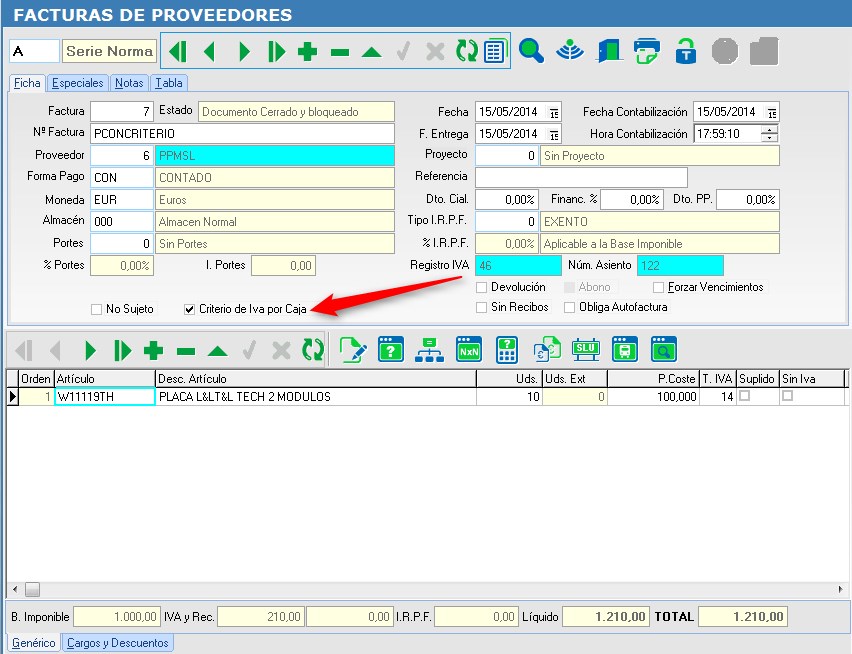

Al introducir la factura de compra de material o servicios nos aparecerá marcado al crear la cabecera de la factura.

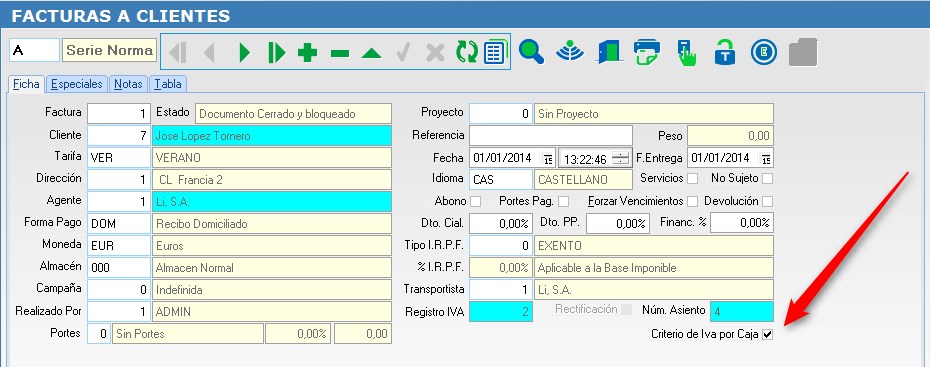

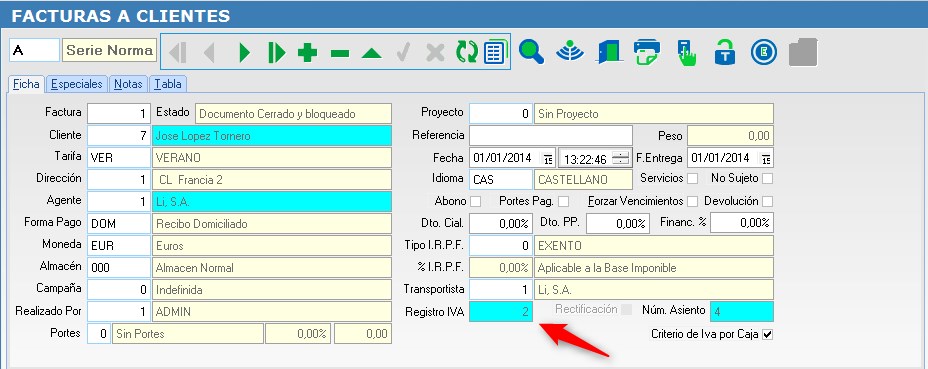

De igual manera, en las facturas de venta al generar la cabecera aparecera el check marcado

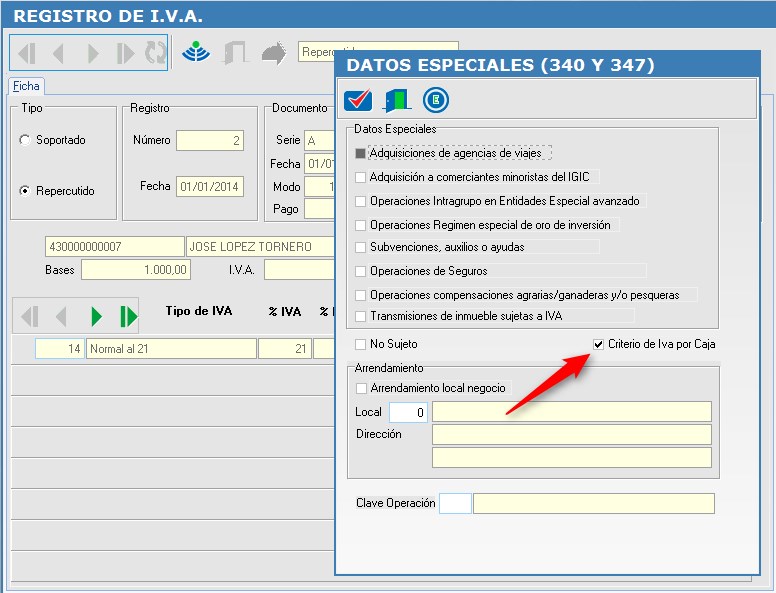

Si tuviéramos una factura de compras/ventas cerrada y pagada que no tiene el check de IVA por Caja y se lo tenemos que poner, iremos al registro de IVA/Menú Otros/Especiales y lo marcaremos.

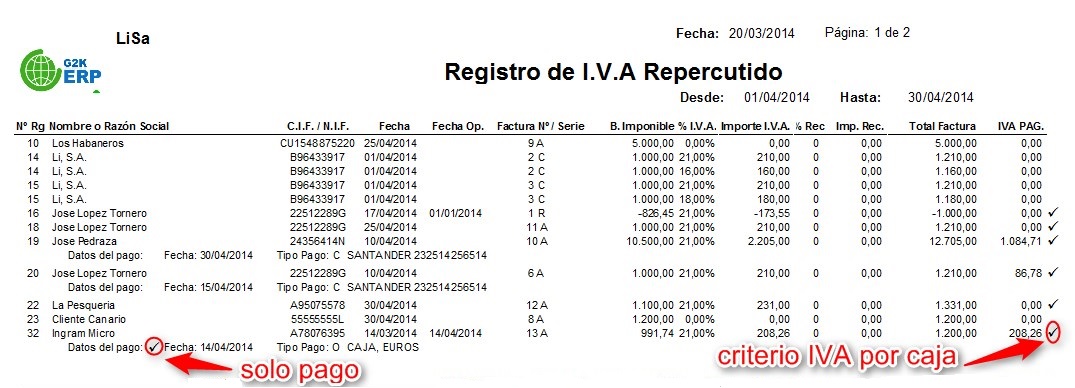

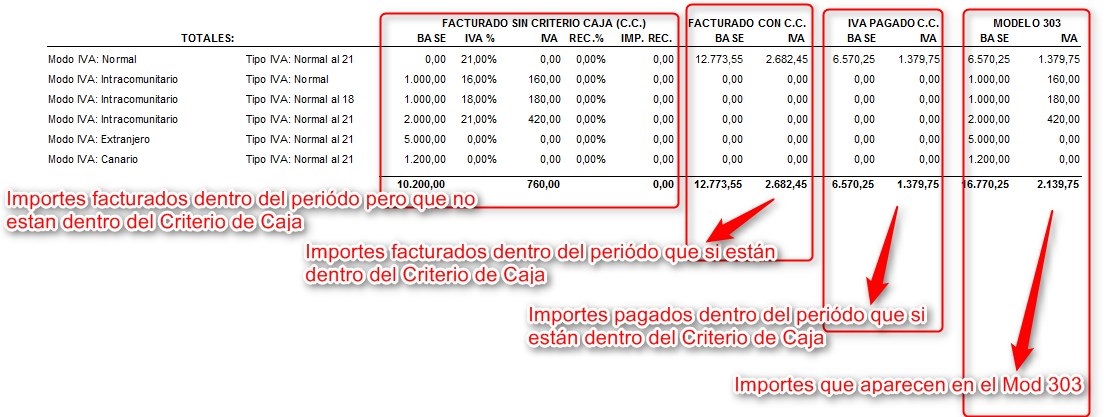

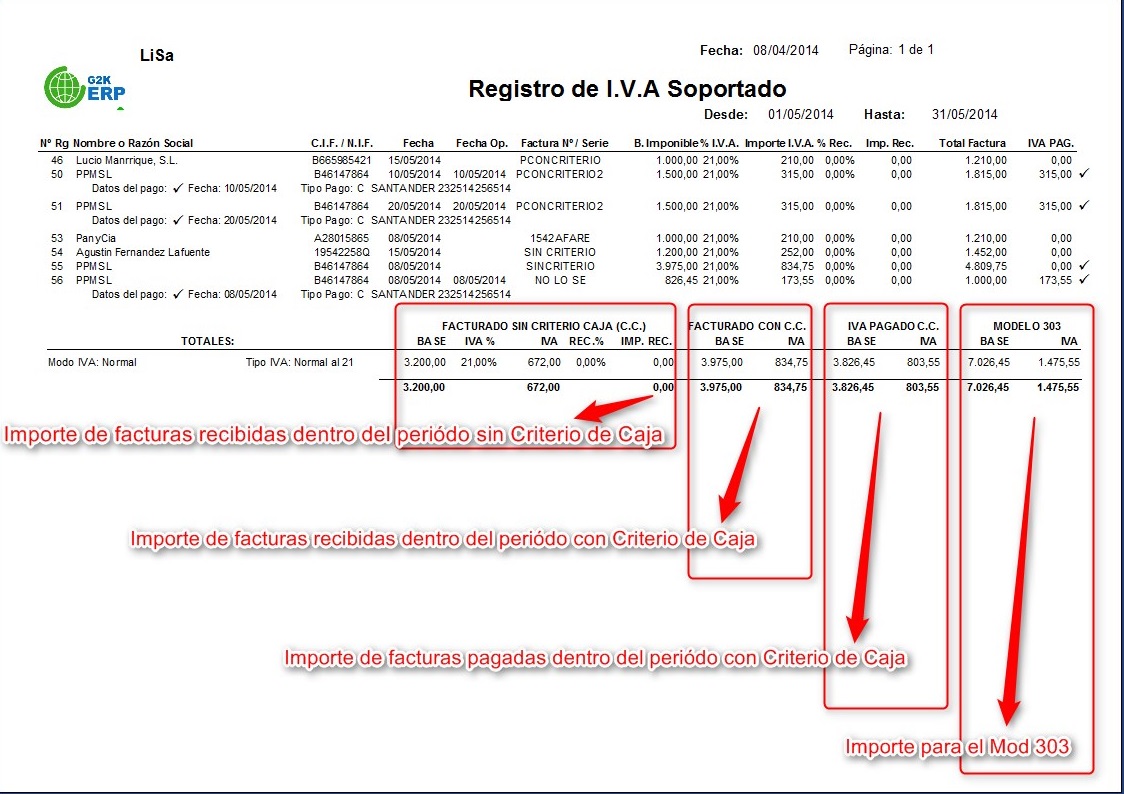

Y el listado queda de la siguiente manera : los importes que tienen el criterio de IVA por Caja están marcados a la derecha del listado con un check de "visto bueno". También lleva este check la línea de apunte que es solo pago, es decir, que la factura pertenece a otro periódo y aquí solo reflejamos el pago realizado en este período.

Las columnas nuevas son las que nos indican lo facturado sin Criterior de IVA por Caja ( C.C. ), el importe facturado con C.C., el IVA pagado con C.C. y el importe a presentar en el modelo 303.

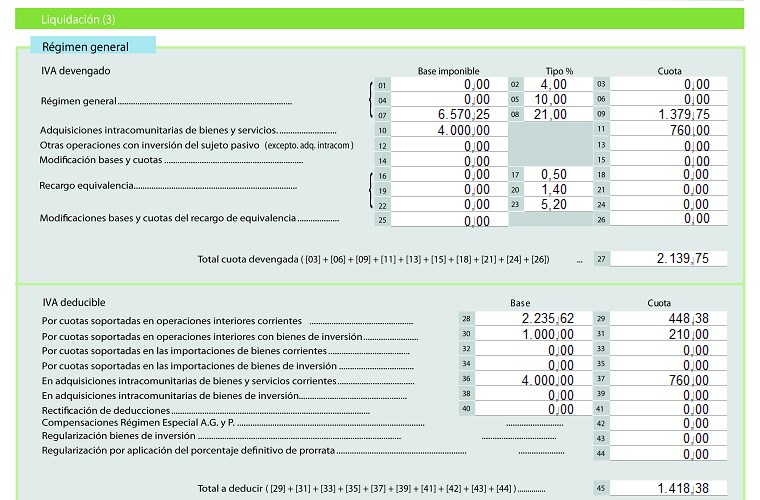

En la primera página del modelo 303, dentro en el apartado Liquidación (3) IVA Devengado, pondremos el total de lo facturado, este o no dentro del C.C. en las casillas que corresponda. De la misma manera, en el IVA Deducible indicaremos lo facturado esté o no dentro del C.C.

En el apartado de la página 3 de Información adicional en el apartado donde pone "Exclusivamente".

Ejemplo de como trabajar con el criterio de IVA por Caja cuando tu empresa no esta adherida en CE Aplicaciones

Marcaremos en la ficha de proveedor / acreedor el check de "Criterio de IVA por Caja" para aquellos cuyas empresas sí estén acogidas a dicho criterio.

Al introducir la factura de compra de alguno de estos proveedores / acreedores el check de Criterio de IVA por Caja se marcará automáticamente.

El listado de IVA quedará como sigue

Indice General / Principio